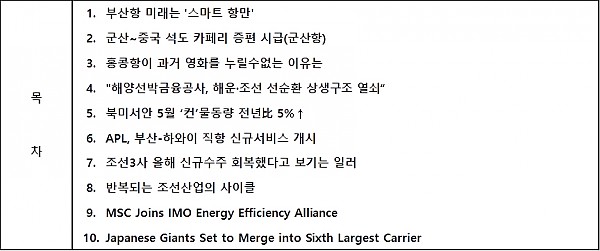

DAILY NEWS_ 2017.7.5 (수)

본문

DAILY NEWS_ 2017.7.5 (수)

1. 부산항 미래는 '스마트 항만'

해수부 '부산항 육성' 세미나

부산항 신항을 스마트 시범 항만으로 구축하기 위한 기술 개발 및 시범 사업이 단계적으로 추진될 전망이다. 또 부산 신항에 2만TEU급 이상 초대형선박이 안전하게 입출항할 수 있도록 충분한 항로 폭과 20m 이상의 수심 확보가 추진된다.

해양수산부는 5일 오후 부산항 국제여객터미널에서 열릴 '부산항 메가포트(Mega Port) 육성 전략 세미나'에서 이 같은 '부산항 메가포트 전략'을 제시할 예정이다.

이번 세미나는 해수부가 연말까지 완료할 '부산항 메가포트 전략' 용역과 직간접으로 관련된 세미나로, 부산 신항의 미래에 포커스를 맞춰 부산항을 외형 중심의 양적 성장에서 질적 성장으로 전환하고 촘촘한 글로벌 물류네트워크를 갖춘 세계 2위 환적 허브항으로 육성하기 위한 각계 전문가들의 다양한 아이디어가 제시된다.

이날 발표될 부산항 메가포트 육성 전략을 살펴보면 선박의 대형화 추세로 선박당 처리해야 하는 물량도 늘어 정확하고 신속한 처리가 필수적이므로 부산 신항의 신규 터미널은 '완전 자동화 터미널'을 구축해 터미널 생산성을 높일 방침이다.

새로 공급되는 서컨테이너 터미널과 부산 신항 3단계는 터미널 선석 운영 규모를 획기적으로 늘리는 방안이 추진된다. 신항에 운영 중인 터미널들은 3~6개 선석을 운영하고 있어 강화된 해운동맹 체계와 선사우위 시장에서 어려움을 겪고 있다.

또한 부산 신항에 터미널 지원 부지를 충분히 공급해서 터미널 안에서 CFS(화물 수집·분배시설), 컨테이너 수리와 세척, 세관검사 등 모든 서비스가 원스톱으로 처리될 수 있도록 할 계획이다. 현재 신항에는 터미널 밖에 공 컨테이너 장치장을 따로 운영해 선사의 추가 비용이 발생하고 있다.

항만의 대기질 개선과 관련해서는 부산항에 항만 대기질 상시 모니터링 시스템을 구축하는 한편, 선박이 접안했을 때 전력을 공급해주는 육상전원공급시설(AMP) 도입과 친환경 선박에 대한 입출항료 감면 확대 방안이 제시됐다.

국제해사기구(IMO)의 선박배출가스 규제에 따른 LNG추진선박 확대에 대비해 부산항에도 LNG벙커링 인프라를 조속히 구축하는 방안도 제안됐다.

한편, 부산항 북항은 크루즈 기항 확대 등을 통해 '동북아 크루즈 중심항'(2022~2030년)으로 집중 육성된다. 해수부는 부산 북항은 크루즈 모항 쪽으로 키워 북항 재개발과 연계해 동북아 관광 비즈니스 관문항으로 키우겠다는 전략이다.

부산 북항은 또 사물인터넷(Iot)을 접목한 스마트 항만으로 변신해 친환경 선박, 친환경 항만, 스마트 항만 환경 시범 사업이 추진된다.

남재헌 해수부 항만정책과장은 "'부산항 메가포트 육성 방안' 용역 결과를 현재 진행 중인 신항만건설계획에 포함시키고 2020년에 고시될 장기계획인 항만기본계획에 담을 수도 있다"며 "이번 용역 결과 자체가 앞으로 나오는 국가계획의 기본적인 바탕이 될 것"이라고 말했다.

(부산일보 2017.07.04.)

2. 군산~중국 석도 카페리 증편 시급(군산항)

인천·평택항에 항로 집중 / 군산항 환적화물 느는데 선복량 적어 선적 포기도

오는 8월에서 10월 사이 한·중 해운회담이 열릴 예정인 가운데 군산~석도(중국 산동성)간 한·중 카페리 운행의 항차 증편이 절실히 요구된다.

중국을 출발해 일본으로 향하는 화물선 가운데 군산항에 들르는 TS(환적) 화물이 지난 2010년 1605 TEU에서 2016년 7746 TEU로 무려 4.8배 이상 증가했지만 선복량(배에 화물을 싣는 공간)이 부족해 물동량 수송 수요를 감당하지 못하고 있기 때문이다.

4일 전북도에 따르면 지난해 8월 한·중 해운회담에서 군산~석도 카페리 운행 증편 문제가 거론됐지만 의제에서 증편 안건을 배제시켰고 올해 해운회담에서 다시 논의하기로 미뤘다.

이에 전북도는 해양수산부에 2017년도 한·중 해운회담 시 항차 증편(주 3회에서 6회로)이 확정될 수 있도록 건의했고, 해수부 장관 주재로 열리는 해양수산정책협의회와 행자부 장관 주재로 개최된 중앙·지방정책협의회에서도 군산~석도 한·중 카페리 증편을 해운회담 의제로 채택해줄 것을 건의했다.

현재 우리나라 한·중 카페리 항로는 모두 16곳인데 이중 인천항이 10곳으로 전체의 63%를 차지하고 있고, 평택항이 5곳(31%)인 반면 군산항 1곳(6%)에 그치고 있는 실정이다.

이에 따라 군산항은 선복량 부족으로 물동량은 있지만 선적하지 못하는 사례가 연간 50차례에 걸쳐 발생하는 등 경제적 손실이 큰 상황이다.

운항 횟수 역시 주 43회 가운데 인천항이 주 26회(60%), 평택항 주 14회(33%), 군산항은 주 3회(7%)에 그치는 등 항별 형평성도 어긋나고 있다.

실제 군산~석도간 카페리 운항 항로와 횟수가 적다보니 최근 10년간 전국 평균 물동량이 37% 증가한데 비해 군산항은 10.8% 증가에 그치고 있다.

전북도를 포함한 군산시, 지역 경제계는 군산~석도 카페리 운항을 주 3회에서 6회로 늘려달라고 강력 요청하고 있으며, 올해 열릴 한·중 해운회담에서 이 같은 요청이 받아들여지길 기대하고 있다.

사드배치 문제로 한·중 관계가 냉랭해지기는 했지만 이번 증편은 한국과 중국 양측 모두에게 이익이 되는 사업으로 정부가 군산~석도 한·중 카페리 증편을 반대할 명분이 없기 때문이다.

특히 올해 열릴 한·중 해운회담에서 군산~석도 한·중 카페리 증편이 받아들여지지 않을 경우 특정 여객사의 물동량 보전을 밀어준다는 특혜 의혹에 휘말릴 소지도 있다.

전북도 관계자는 “정치권과 도 차원에서도 증편을 위한 건의와 요청을 거듭하고 있어 이번 한·중 해운회담에서 잘 풀릴 것으로 보고 있다”며 “조만간 해수부에서도 군산항 물동량 수요조사를 위한 의견수렴에 나설 것으로 알고 있다”고 밝혔다.

(전북일보 2017.07.04.)

3. 홍콩항이 과거 영화를 누릴수없는 이유는

홍콩항은 2005년도 이후에 전 세계에서 가장 분주한 항만이라는 타이틀을 잃어 가고 있다. 이는 중국내 라이벌 항만들이 늘어나면서 이같은 타이틀을 탈환할 가능성은 거의 없어 보인다. 홍콩항은 항만 처리 물동량 기준으로 상하이, 싱가포르, 선전 및 닝보에 이어 다섯 번째로 분주하다.

South China Morning Post가 최근 보도한 내용에 따르면 홍콩항의 컨테이너 처리 물동량은 지난 5년 동안 감소세를 지속했다. 지난해 컨테이너 처리량은 1,980만TEU로 감소세가 나타나기 시작한 2011년 대비 20% 정도 줄었다.

홍콩항은 1970년대에 최초의 컨테이너 선석을 오픈 한 이후에 1990년대까지 세계 최대 항만으로 빠르게 성장했다.

변화하는 거시경제 상황과 최근 수년동안의 정책들이 홍콩에 불리하게 작용하고 있는 가운데, 홍콩항의 경쟁력 약화는 여러가지 단점 때문이며, 컨테이너 하주들도 이에 동의하고 있다.

홍콩과 중국내 항만을 모두 이용하는 Parakou Shipping Ltd의 부사장인 Lothair Lam은 “중국내 주요 항만들의 자동화 수준이 홍콩보다 높다. 그리고, 빠른 기술 발전이 중국내 항만들의 자동화를 더욱 가속화 할 것으로 본다”고 했으며, “그러나, 자동화는 현재 초기 단계로, 중국내 항구의 자동화 수준이 높아지면 비용 절감 폭도 커질 것이라 본다"고 했고, "그러나, 홍콩항에서의 크레인은 수동운영이 다반사"라고 지적했다.

인근에 있는 경쟁 항구중 홍콩항의 경우 높은 인건비 때문에 가장 높은 터미널 처리 수수료를 부과하고 있다고, 홍콩 하주 협회의 데이터를 이용하여 한 언론 매체가 전했다.

홍콩항의 경우 태평양 횡단 동항 출하물에 대하여 TEU당 2,140홍콩 달러를 부과하고 있으며, 이는 상하이의 974홍콩달러 및 싱가포르와 선전의 1,003홍콩달러 및 1,188홍콩달러보다 높다.

과거에 해외 기업들이 중국으로 진입하는 관문이었던 홍콩항이 이제는 중국인들이 해외에 투자하는 핵심이 되었다. 이처럼 바뀐 역할이 홍콩 항만의 개발을 지연시키고 있다.

홍콩 하주 협회에 따르면, 홍콩항의 터미널 처리비용은 인근에 있는 최대 경쟁 항만들 중 가장 높다. 홍콩의 위상 하락을 더욱 압박하는 가장 큰 요인 중 하나는 외국 국적 선박이 중국 본토내 항구에서 다른 항구로 화물 수송을 금지하는 규제를 완화한 데 있다. 이전에는 이를 금지하여 홍콩이 중국의 빠른 경제 발전의 수혜를 보았었다.

지난해 Hang Seng Management College의 보고서는 홍콩 항만의 최악의 시나리오를 보여준 바 있다.

이에 따르면 홍콩항은 진주강이 아닌 지역에서 모든 환적 권한을 잃을 수 있다. 이는 240만TEU에 달하는 컨테이너 손실을 의미하는데 이는 홍콩항 전체 컨테이너 처리량의 14%를 잃게됨을 의미한다.

카보타주라 불리는 연안무역에 대한 중국 정부의 규제는 2013년도에 상하이를 포함하여 점진적으로 완화될 때까지 홍콩항에게는 면제되였다.

Cosco Shipping Ports의 부총경리인 Kelvin Wong Tin-yau은 South China Morning Post와의 인터뷰에서 “홍콩의 비즈니스 사업은 특히 중국 정부가 개방을 가속화하면서 의심할 바 없이 중국내 경쟁 항만들에게 많이 빼앗긴 상태이다"고 했으며, "점점 늘어나는 수출과 수입 물량이 전 세계에서 인구가 가장 많은 중국에서의 항만 산업 발전을 자극했다”고 말했다.

이같은 상황은 홍콩과 같은 자유무역 항만 도시에는 타격이었다.

2014년 항만과 물류 활동이 홍콩 경제에 750억 홍콩달러에 달하는 기여를 했으며, 이는 GDP의 약 3.4%를 차지했다. 이는 9,500개의 기업을 지원했으며, 19만 개에 달하는 일자리를 창출했고, 이는 홍콩 전체 고용인력 중 5%를 차지했다.

간접적으로 이 같은 기여는 홍콩 항만을 넘어서 홍콩 해운 등록소 주변의 해양 서비스 클러스터까지 확대되었으며, 홍콩 해운 등록소의 크기는 전 세계에서 네 번째로 크다. 2017년도 4월 기준으로 전세계에서 2,500척, 총 1억 700만톤 이상에 달하는 선박들이 홍콩에 등록되어 있다고 홍콩 해양 및 항만 이사회는 전했다.

해운 산업에 대한 위험도는 글로벌 무역량과 운임 하락의 수준을 넘어섰다. 그리고, 중국 항만들의 경우에는 태평양에 연한 홍콩항에 비하여 해당 공장에 더욱 가깝다.

그리고, 토지와 노동력 부족은 컨테이너 터미널 운영업자가 자주 직면하게 되는 2가지의 문제점들이다.

Modern Terminals Group(MTL)의 총경리인 Peter Levesque는 South China Morning Post와의 인터뷰에서 “우리는 젊은이들이 해운 업계에 참여토록 하는데 문제를 겪고 있으며, 이같은 문제를 해결할 수 있는 방법을 찾을 필요가 있다”고 말했다.

계속해서, Peter Levesque는 "우리는 수년 동안 발전을 위한 백업용 토지를 얻는 중요성을 정부에 가르치고 있다"고 말했다.

문제는 본토에 있는 이슈가 아니다.

Parakou Shipping Ltd의 부사장인 Lothair Lam은 “높은 자동화에도 불구하고, 중국 본토내 항만 인력은 풍부하다. 그러나 홍콩은 그렇지 않다"고 했으며, "홍콩항내 Kwai Tsing Container Terminals (KTCTs)을 지나가다 보면, 대부분의 평균 연령이 50세 이상인 인력들을 보는 경우가 많을 것이다. 젊은 세대는 해운 업계에서 일하려고 하지 않는다”고 말했다.

토지 부족 문제

홍콩내 운영업체들은 토지 자원 부족이 항만 개발을 제한하고 있다고 말했다. 정부 데이터에 따르면, KTCT는 현재 24개의 선석과 총 279헥타르에 달하는 야드 면적을 가진 9개의 컨테이너 터미널을 보유하고 있다고 밝혔다.

홍콩 정부는 2015년도 제안서에서 “항만과 관련한 이용 토지가 제한적이고 늘리기 어렵다”고 했으며, “기존의 KTCT와 항만 관련 부지들은 이미 인프라와 개발에 둘러싸여 있으며, 부지를 확장할 수 있는 곳이 없다”고 말했다.

그러나, 항만 운영업체들은 더 나은 경쟁을 위하여 더 많은 공간을 필요로 하고 있다.

최근에 인도되는 컨테이너 선박의 경우 길이는 400미터까지 더 커졌으며, 1만 9,000TEU까지 수송할 수 있다. 더 커진 화물의 환적은 더 넓은 저장 공간을 필요로 하고 있으며, 더 많은 컨테이너를 도로 수송보다 저렴한 바지선으로 운송하는 것을 필요로 하고 있다.

Lothair Lam은 “해운 선사들의 경우 컨테이너 선박들의 크기가 더 커지면서 선석 공간의 확보에 어려움을 겪을 것이다”고 지적했다.

관련업계 관계자들은 홍콩항의 경우 그동안 오랫동안 지속해 온 높은 효율성 덕분에 상위 10위 항만을 유지하는 것은 어렵지 않을 것이다며 홍콩항의 발전을 긍정적으로 보고 있다.

Cosco Shipping Ports의 부총경리인 Kelvin Wong Tin-yau은 “홍콩의 금융 상황은 비교할 수 없을 정도로 양호하며, 이같은 상황이 항만 업계의 발전을 지지할 것이다”고 말했다.

그리고, 일부 수출업체들과 수입업자들은 "홍콩항의 경우 금융 서비스가 편리해서 사업하기 좋다"고 했으며, "결정적으로 항만 사업은 수출입 무역으로 직접적인 수혜를 볼 것이다”고 말했다.

(쉬핑데일리 2017.07.05.)

4. "해양선박금융공사, 해운·조선 선순환 상생구조 열쇠“

해운업은 조선과 철강, 금융, 관광 등 여러 산업에 연관돼 있어 경제적 파급효과가 큰 선도산업이다.

국내 조선과 해운업은 세계 선두권이지만 선박금융 시스템은 열악한 실정이다. 취약한 구조 탓에 국내 선박금융은 불황기에 상황을 더욱 악화시키는 투자형태를 보인다.

정부 주도로 설립이 추진되는 한국해양선박금융공사(가칭)는 해운업과 조선업의 동반 부진이라는 고리를 끊고 경기 역행적인 투자를 끌어내는 역할을 해야 한다는 의견이 나왔다.

배근호 동의대 금융보험학과 교수는 6일 부산경제진흥원과 한국경제학회가 공동으로 주최하는 정책세미나에서 한국해양선박금융공사의 역할과 설립 방안에 대한 의견을 내놓는다.

해운업이 부진하면 선박 발주가 중단되고 이는 조선업계의 일감 부족과 실적 부진으로 이어지는 게 지금까지 해운·조선금융의 구조다. 이는 다시 금융업계의 자산 건전성을 위협하게 되고 금융업계는 해운 금융을 축소하는 악순환이 되풀이되는 상황이다.

이런 악순환의 고리를 끊기 위해서는 선진금융기법의 도입과 정책금융기관의 융자 확대를 통해 상생협력 체계를 구축해야 한다는 게 배 교수의 주장이다.

해운과 조선업에 자금 공급이 원활하면 해운업계의 신조 발주량이 늘어나고 조선업계 역시 안정적인 일감 확보를 통해 영업실적을 개선할 수 있다는 것이다. 이는 다시 금융업계의 수익성을 높여 자산 건전성 확보에 이바지한다는 주장이다.

이런 선순환 구조를 위해서는 정책자금을 통한 위험분담이 필요한데 해양선박금융공사가 그 열쇠를 쥐고 있다고 배 교수는 밝혔다.

다만 과거처럼 공사 설립이 무산되지 않으려면 세계무역기구(WTO)의 보조금 규정을 피할 수 있는 방안을 강구해야 한다고 그는 강조했다.

경제협력개발기구(OECD)의 공적수출금융 지원에 관한 조건을 따르면서 시장 기준 이자율과 최소보험 요율 이상을 적용해 금융을 제공함으로써 이를 피할 수 있다.

이에 따른 이익은 다시 공사의 재원으로 충당하면 된다는 주장이다.

해양선박금융공사를 설립할 때 정부 외에 민간은행과 국책은행, 조선업계 등의 참여를 끌어내야 효율을 높일 수 있다고 배 교수는 덧붙였다.

(연합뉴스 2017.07.05.)

5. 북미서안 5월 ‘컨’물동량 전년比 5%↑

주요 7항 234만TEU 처리

북미서안 주요 7개 항의 5월 컨테이너물동량이 전년 동월 대비 5% 증가한 234만1000TEU로 3개월 연속 성장세를 기록했다. 적재 수입컨테이너는 5% 증가한 114만4000TEU로, 역시 3개월 연속 증가했다. 각 항만청 자료에 따르면 실적이 다소 감소한 오클랜드항을 제외하면 나머지 6항은 플러스 성장을 거뒀다.

서안남부(PSW) 3항의 수입 컨테이너 처리량을 보면, LA항이 3% 증가한 41만 3000TEU, 롱비치(LB)항이 2% 증가한 33만7000TEU, 오클랜드항이 1% 증가한 8만 2000TEU였다. LA는 1월 이래 처음으로 40만TEU이상을 기록했다. 3항 합계는 2% 증가한 83만2000TEU였다. 북미서안 항만에서 차지하는 PSW 3항의 점유율은 72.7%로, 전월 대비 1.1포인트 상승했다.

서안북부(PNW) 주요 항의 수입컨테이너 물동량은 시애틀·터코마가 10% 증가한 11만6000TEU, 밴쿠버가 21% 증가한 15만4000TEU, 프린스루퍼트가 3% 증가한 4만2000TEU였다. PNW 합계는 14% 증가한 31만2000TEU였다.

5월 서안 주요항의 컨테이너 누계 처리량은 전년 동기 대비 7% 증가한 1064만 6000TEU, 수입컨테이너는 6% 증가한 510만3000TEU였다.

< 외신팀 >

(코리아쉬핑가제트 2017.07.04.)

6. APL, 부산-하와이 직항 신규서비스 개시

7월29일 부산신항서 첫 뱃고동

APL이 부산과 하와이 호놀룰루를 잇는 컨테이너 직항로를 개설한다.

APL은 중국과 한국, 일본을 하와이 호놀룰루까지 연결하는 AEX(Aloha Express Service) 서비스를 7월 말부터 개시한다고 밝혔다.

APL이 이번에 새롭게 선보이는 'AEX' 서비스는 부산에서 호놀룰루까지 15일이 소요돼 한국에서 하와이까지 매우 신속한 서비스를 선보일 것으로 기대된다. 또한 중국 상하이와 일본 요코하마에서 호놀룰루까지 19일 12일이 각각 소요돼 경쟁력 있는 서비스를 제공할 것으로 보인다.

전체 기항지는 상하이(화)-부산신항(금)-요코하마(화)-호놀룰루(일)-요코하마(일)-상하이(화) 순이다. 격주로 진행되는 'AEX' 서비스는 7월29일 부산신항 BNCT(부산신항컨테이너터미널)에서 첫 출항에 나서며, 990TEU급 컨테이너선 3척이 배선된다.

APL 관계자는 "AEX는 부산에서 호놀룰루를 15일 만에 연결하는 가장 경쟁력 있는 직항 서비스"라며 "전문적이고 특화된 호놀룰루 APL 지사의 지원과 함께, 고객을 위한 최고의 서비스를 약속드린다"고 말했다.

(코리아쉬핑가제트 2017.07.04.)

7. 조선3사 올해 신규수주 회복했다고 보기는 일러

"지난해 부진해 올해 돋보이는 것일 뿐"...2011~2015년보다 발주물량 63% 감소

현대중공업과 대우조선해양, 삼성중공업 등 국내 조선3사가 올해 신규수주에서 순항하고 있다고 보기 어렵다는 지적이 나왔다.

지난해 수주가뭄이 심했던 탓에 올해 수주가 돋보이는 것일 뿐 과거와 비교해 일감확보 속도가 여전히 더디다는 것이다.

이봉진 한화투자증권 연구원은 4일 “전 세계에서 선박의 발주가 증가하고 있는 것을 조선업황의 회복이라고 보기에는 무리가 있다”며 “지난해와 비교했을 때 기저효과라고 보는 것이 더 타당하다”고 평가했다.

영국의 조선해운 분석기관 클락슨에 따르면 올해 1월부터 5월까지 전 세계에서 발주된 선박량은 지난해보다 약 11%가량 늘었다. 이 기간에 국내 조선소는 전 세계 발주량의 32%를 휩쓸면서 지난해보다 신규수주가 353% 증가했다.

현대중공업과 현대삼호중공업, 현대미포조선 등 현대중공업그룹 조선3사는 올해 상반기에 72척, 42억 달러 규모의 일감을 따냈고 삼성중공업과 대우조선해양은 각각 48억 달러, 7억7천만 달러 규모의 선박을 수주했다.

국내 조선사들은 건조에 경쟁력을 확보하고 있는 초대형 원유운반선(VLCC)를 집중적으로 수주했다. 올해 발주된 초대형 원유운반선은 모두 27척인데 이 가운데 23척을 국내 조선소가 수주했다. 중국과 일본 조선소들은 각각 3척, 1척을 수주했다.

하지만 과거로 기간을 넓게 잡으면 상황이 다르다.

2011~2015년 1~5월에 전 세계에서 발주된 선박량은 평균 1770만CGT(가치환산톤수)로 추산된다. 올해 1~5월 누적발주량은 이와 비교해 63.3% 감소한 650만CGT를 보였다.

이 연구원은 “지난해 발주량이 유독 적었기 떄문에 올해 발주규모가 돋보이는 것일뿐 과거와 비교하면 조선사들이 일감을 따내는 데 여전히 고전하고 있다고 볼 수 있다”고 지적했다.

국내 조선사들이 올해 수주를 소폭 늘릴 수 있었던 배경으로 꼽히는 그리스와 노르웨이 등 유럽선주들의 투자규모도 과거와 비교할 때 적은 수준으로 파악된다.

유럽선사들은 올해 1월부터 4월까지 선박 발주에 모두 52억 달러를 썼다. 연간 투자규모로 환산할 경우 156억 달러가 되는데 이는 2011~2015년 연평균 투자규모인 427억 달러보다 63.5% 적은 수준이다.

국내 조선사들이 하반기에 신규수주를 늘릴 수 있을지도 불투명한 것으로 전망됐다.

이 연구원은 “현대중공업과 대우조선해양, 삼성중공업 등 조선3사가 주로 건조하는 선종에서 하반기에 약 100억 달러 이상의 발주가 나올 것으로 보인다”면서도 “하지만 중국과 일본 조선사들과의 수주경쟁이 본격화할 경우 이 규모가 줄어들 수도 있다”고 예상했다.

(비즈니스포스트 2017.07.04.)

8. 반복되는 조선산업의 사이클

해운은 주기적인 산업이다. 그리고, 조선소들의 경우 현재 저점을 보이고 있는 신조물량 수준이 조선소들의 과잉 설비에 추가적인 압력을 가하고 있다.

현재의 잉여설비의 규모가 커 보이지만, 조선 업계가 초과 설비를 해결하고자 시도했던 것은 이번이 처음은 아니다. 과거를 되돌아보면, 특히, 1970년대 후반의 조선부문 사이클을 돌아보면서, 우리는 이전 경험을 통해서 무엇을 배울수 있을까를 생각해 봐야한다는 지적이다.

클락슨에 따르면 조선업계는 생산 설비를 빠르게 증가시키고자 하는 습관이 있다. 2010년도에 조선소들은 기존의 모든 인도 기록을 돌파해서, 5,320 만 CGT에 달하는 선복량을 인도했다. 그리고, 2011년도에는 DWT 및 GT 기준으로 인도물량의 정점을 기록했다.

그리고, 가장 최근에 발주의 붐이 일어났던 2004년과 비교하면, 이것은 인도량이 122% 정도 증가한 것이다. 1970년대 중반을 되돌아보면, 강한 새로운 신조 수요로 1972년부터 1976년 사이에 조선소의 생산량이 2배 늘어난 1,020만CGT를 기록하면서, 이와 유사한 활동이 있었다.

1970년대 후반과 마찬가지로, 경제 침체와 해운 시장에 미치는 영향은 2010년도의 정점 이후에 조선소 인도 물량의 급격한 감소를 초래했다.

1976년(기준년)과 1979년(3년차) 사이에 인도량은 64% 정도 하락했으며, 1970년대에 들어 생산량의 초기 감소는 더 빠르고 급격하게 진행되었다. 현재의 사이클은 2010년과 2014년 사이에 인도량은 34% 정도 감소하면서 점진적인 하락세를 보였고, 178개의 조선소들이 2012년도(2년차)에 그들이 오더북상에 가지고 있던 모든 선박의 인도를 완료한 것으로 알려졌다.

조선소의 생산량은 여전히 하락하고 있다. 2013년도의 오더 물량 급증이 인도 물량을 지원하는데 도움이 되었지만, 2018년의 조선소 생산물량은 현재 18% 정도 하락할 것으로 추정된다.

많은 이들은 현재의 인도물량 주기가 전보다 더 짧은 주기를 암시하면서, 2019년경(9년차)에 하락할 것으로 예상하고 있다. 한다. 인도 물량의 경우 동일한 패턴으로2018년 추정치에서 47% 정도 추가로 감축된 약 1,500 만CGT를 의미하고 있기 때문에, 1980년대 후반 만큼 인도 수준이 하락할 것 같지는 않다.

회복에 필요한 시간?

1970년대의 붕괴 이후에, 조선산업이 생산량을 회복하는데 10년 이상이 걸렸다. 2016년도에 기록적으로 부진한 신조 계약 수준을 보이고 있는 가운데, 최근 수년 동안에 글로벌 조선업계를 특징짓는 과잉 설비 문제가 더욱 두드러지고 있다.

353개의 조선소들이 현재 1,000 GT 이상의 선박에 대한 신조 오더를 가지고 있지만, 이들 조선소들의 거의 절반은 2016년도 연초 이후에 신조 오더를 수주하지 못했다.

현재의 조선산업 사이클이 1970년대와 동일한 패턴을 따른다면, 완전한 회복이 되기까지는 7-8년이 필요해 보이며, 완전한 회복은 아직도 멀어 보인다. 하지만, 계약 물량이 증가하면, 상황은 개선될 것이다.

무역량 증가와 노후되고 비효율적인 선박의 교체, 그리고, 엄격한 환경 규제는 신조 수요의 회복을 기대할 수 있으며, 이는 향후에 조선소의 과잉설비 문제를 지원할 것으로 보인다.

1970년대의 조선산업 사이클을 되돌아 보면, 과거에 조선업계가 현재와 같은 유사한 도전에 직면해 있었다는 점은 분명해 보인다. 우리는 현재 조선산업 사이클의 저점에 도달하지 않은것 같으며, 과잉설비를 제거해야 한다는 압박 역시 여전하다. 그리고, 조선업체들은 이같이 지속되는 침체기로부터 벗어나기 위하여 신조 수요 발생 요인들이 빨리 돌아오기를 희망하고 있다.

(쉬핑데일리 2017.07.04.)

9. MSC Joins IMO Energy Efficiency Alliance

Global shipping regulator IMO has facilitated an energy efficiency alliance, an umbrella uniting French carrier Mediterranean Shipping Company (MSC) and companies with alternative fuel interests.

GIA is an alliance of 13 shipping companies, energy companies, suppliers and class bodies, and more are expected to join.

It kicked off on June 29, 2017 in London during the meeting of the IMO’s Marine Environment Protection Committee (MEPC 71).

This same facility simultaneously hosted the first ever IMO Intersessional Working Group on Reduction of GHG emissions from ships.

Members are meeting to plan for rules aligning the shipping industry with the goal of the Paris Agreement to keep global temperatures from rising 2°C.

Shipping companies MSC, Swedish ferry operator Stena, and American Royal Carribbean Cruises have joined the trading arm of Dutch oil major Shell, and an arm of French oil major Total as alliance members.

Some of the members, such as Finnish Wärtsilä and DNV GL, have interests in LNG equipment and supply, touted to be a cleaner alternative to bunker fuel to power ships.

Their latest alliance is sponsored by an IMO project aimed at helping developing countries roll out efficiency rules for shipping.

It was set up by IMO jointly with the United Nations Development Program and investment initiative Global Environment Facility (GEF).

GIA’s partners plan to address common barriers to the uptake of energy efficient technologies and practices.

Research and development, demonstration and fostering global industry dialogue will be among the roles of the members.

They will focus on expanding energy efficiency technologies and operational best practices, alternative fuels, and digitalization.

IMO Secretary-General Kitack Lim said: “What we are witnessing today is the formal start of a tried and tested partnership concept which has the potential to boost still further our efforts to kick-start the change that society demands and create a firm, tangible basis to transform the shipping sector for the better.

“Under this new public-private partnership initiative, these 'industry champions', which come from different sectors of the industry and may have different business strategies within the same sector, are coming together to contribute to tackling the challenges of decarbonizing the shipping sector.”

(Port technology 2017.07.04.)

10. Japanese Giants Set to Merge into Sixth Largest Carrier

The Ocean Network Express (ONE) is on track to become the fifth largest carrier in the world after Kawasaki Kisen Kaisha (K Line), Mitsui O.S.K. Lines, (MOL), and Nippon Yusen Kabushiki Kaisha (NYK Line) confirmed that they will be able to establish a holding company and an operating company by April 1, 2018.

ONE will integrate the three companies' container shipping businesses, including terminal operation businesses outside Japan.

This will give it a combined fleet with an expected order book larger than that of Hamburg-based Hapag Lloyd, which recently had its own merger with UASC.

But ONE's new fleet is unlikely to come in time for the merger start date, meaning that it will take Evergreen Line's sixth spot on the league table with a TEU of around 1.45 million and a 7% market share.

Competition Commission of South Africa (CCSA) delayed the merger on the grounds that it would increase collusive conduct in container liner shipping.

The joint venture also faced criticism from US maritime regulators in May 2017.

However, after recently gaining the support of EU authorities, the three companies expect that they will be able to comply with competition law before the service commencement date of April 1, 2018.

MOL stated on its website: "As of today, the new company to be established has received all necessary approvals for compliance with local competition laws in regions and countries where compliance is required for the new company's establishment, and progress is being made towards completing the establishment of the new integrated container shipping business. Further details will be announced upon completion of all establishment procedures.

"Overall, there is no impact on the three companies' integration plans for the new container shipping business, and the service commencement date for the new company is likewise unchanged from April 1, 2018."

The formation is realizing predictions laid out in a report by Drewry, as the consultancy recently stated that the top five carriers will control a little under 60% of the world’s containership fleet by 2021.

(Port technology 2017.07.03.)